- Felháborodott az Apple, a Meta az iPhone-felhasználók üzeneteit akarja olvasni

- A luxusmárkáknak kell a bitcoin, az USA jegybankjának nem

- Letiltja az USA a politikusokat a telefonhívásokról és szöveges üzenetekről

- Nagy áttörés jön a napelemek piacán, nem kell annyi hely a paneleknek

- Belenyúlt az USA az Epic Games igazgatótanácsába, nyomoz az NVIDIA

-

IT café

Tőzsde és gazdaság:

Hasznos információk az összefoglalóban!

Új hozzászólás Aktív témák

-

PredatorZoli

senior tag

válasz

Citroware

#7999

üzenetére

Citroware

#7999

üzenetére

Ha ennél többet nem bírnál elviselni, nagyobb maradandó bukó nem oké, akkor az a stratégia amit felvázoltál, nem járható út, nem neked való.

Ez amit leírsz bevállalhatóank, nagyjából az, hogy az összes pénzed beteszed részvény ETF-be és kész. Semmi szektorbet.

Amiből rövid idő alatt be tud jönni 200-300% nyereség, annál a negatív forhatókönyv kb az hogy bukod a tőkéd 2/3-át maradandó módon (akőár reagálsz akár nem).

Látható, hogy befektetési tudás hiányában rosszul értékeled, hogy egy általad elképzelt befektetési stratégiának mi a valós kockázata.[ Szerkesztve ]

-

válasz

PredatorZoli

#7998

üzenetére

PredatorZoli

#7998

üzenetére

Világos és köszi a rávilágítást. A tűréshatárom nagyjából ezt engedi meg lehető legrosszabb kimenetelnek:

- A portfólióm beesik 50%-ot, benne tartom reakció nélkül, várok éveket hogy visszajöjjön, de végül -20% veszteséggel tudom elkönyvelni 3-7 év múlva (amikor esetleg szükségem lesz a pénzre és ki kell vennem).

De inkább ne alakuljon így, közel sem. Tehát ha lehet, ne a veszteséget, hanem a nyereséget célozzuk meg.

Tehát ha lehet, ne a veszteséget, hanem a nyereséget célozzuk meg.  A szerencseskála másik végletében azért legyen +100-200% összegzett! (ok az már nem mindegy hány év alatt reális)

A szerencseskála másik végletében azért legyen +100-200% összegzett! (ok az már nem mindegy hány év alatt reális)[ Szerkesztve ]

-

PredatorZoli

senior tag

válasz

Citroware

#7988

üzenetére

Citroware

#7988

üzenetére

Tehát te azért gondolod hogy neked a magas kockázatú portfolio való, mert szerinted azzal lehet nagyot kaszálni. Ez így recept a biztos pofáraeséshez.

Nem a lényeget nézed. Amikor a kockázatvállalási képességedet vizsgálod akkor engedd el a hozamot és azt vizsgáld csak, hogy hogyan érintene, ha

a, A portfoliod beesik 20%-ot, de 2-3 év múlva visszamegy az eredeti szintre

b, A portfoliod beesik 50%-ot, de várhatóan pár év múlva visszamegy az eredeti szintre

c, esik a portfoliod 40-60%-ot amire végleg keresztet vethetsz mert nem fog már visszajönni, hiába vársz türelemmel jópár évetNe azt nézd első körben hogy az egyes befektetéseknél a te véleményed szerint ezeknek mik a valószínűségei, hanem hogy ezeket te mennyire tudnád elviselni.

Miután megvan a válasz, az után lehet eldönteni hogy milyen portfolio való neked.

Mondd meg hogy a, b, vagy c, fér neked bele és akkor meg lehet mondani hogy mi az a portfolio aminek a kockázatát te tudod vállalni. -

aAron_

őstag

válasz

Citroware

#7996

üzenetére

Citroware

#7996

üzenetére

"Mivel sokan félnek a recessziótól, nem mernek kockázatot vállalni"

Hogy éppen hol van az átlag, Market Risk Premiumon keresztül lekövethető (ami persze egy becsült érték, de ennél jobbat nem tudok). Most éppen elég alacsony Damodaran szerint, USA 4.6%. Tehát sokan vállalnak magas kockázatot szívesen, vagy kockázat nincs annyi mint átlagban szokott lenni.

What is your ikigai?

-

stingy2

senior tag

válasz

Citroware

#7988

üzenetére

Citroware

#7988

üzenetére

"A világ trendjeit figyelve arra a következtetésre jutottam leegyszerűsítve..." - hááát, te még mindig azt próbálod kitalálni, ki a legszebb lány, nem pedig azt, hogy a zsűri kit gondol annak

.

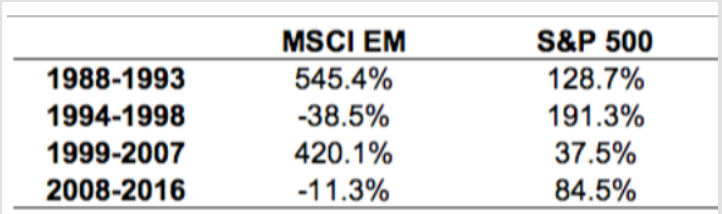

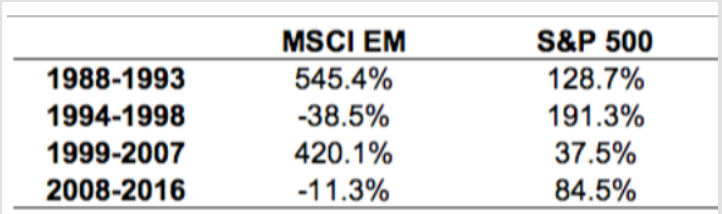

."portfólió nagyobb hozammal tud szolgáltatni, mint az, ha kötvényekből, aranyból, ezüstből, ingatlanból állna."- persze, meg nagyobb a kockázat is. Pl. QQQ max.DD -81%. Kibírnád élesben? Mert én pl. biztos nem. Az amúgy megvan, hogy ha 2000 - 2024-es időszakot nézem, akkor a DIA megverte a QQQ-t? [kép] 2009-től meg nagyon fordítva? "Minden az időzítésen múlik"

[ Szerkesztve ]

INTJ

-

válasz

szabi__memo

#7991

üzenetére

szabi__memo

#7991

üzenetére

Arra az esetre pedig, ha tévedek, a diverzitással be akarom biztosítani, hogy akkor se legyen nagy bukó, tehát egy részét ettől függetlenül képezzék kis volatilitású, stabil elemek is.

-

válasz

szabi__memo

#7989

üzenetére

szabi__memo

#7989

üzenetére

Pont ezért lesz nagyobb a hozamom, ha bejön.

-

A világ trendjeit figyelve arra a következtetésre jutottam leegyszerűsítve, hogy a következő években gazdasági fellendülés lesz többek között az AI-nak köszönhetően. Ebben különösképpen a techcégek profitálnak. Mivel sokan félnek a recessziótól, nem mernek kockázatot vállalni. Így ha valóban fellendülés lesz, az ebből jövő különbözetből profitálni tudnék, még akkor is, ha mostanság már egyre többen meggyőződtek a piac stabilitásáról a covid után, és egyre kevesebben számítanak recesszióra és vitték bele a pénzük. Még ez mehet feljebb majd.

Abban az esetben, ha jól ítéltem meg a következő évek alakulását, a nagyobb volatilitású, piac helyzetére érzékeny portfólió nagyobb hozammal tud szolgáltatni, mint az, ha kötvényekből, aranyból, ezüstből, ingatlanból állna.[ Szerkesztve ]

-

Nekem úgy tűnik, hogy ETF-ekbe a népesség csak kis része fektet, azonban ezek jellemzően a jól informáltabb, több pénzzel rendelkező emberek.

Ennek oka az, hogy habár jó a teljesítménye, kevesebbet van reklámozva, mint más megoldások. Amíg ez így van, különféle tanácsadók pénzügyi érdekből továbbra is másfelé fogják terelni a népet. Mi a piramis tetejéhez vagyunk közel, a fejlődő országokban sok helyen talán most hallanak először arról, hogy be lehet fektetni a pénzüket, és annak hozama lehet. Ahol ez így van, nem az ETF lesz az első opció, ami szóbakerül majd. Ha csak abból indulok ki, az ismerőseim közül mennyien tudják azt, mi az az ETF egyáltalán: alig. De befektetéseik vannak nekik is, bankra bízva, biztosítóra bízva, ingatlanba.

Tehát én nem igazán számítok arra, hogy rosszak a kilátások.[ Szerkesztve ]

-

j0k3r!

senior tag

Jó a kérdés, Michael Green szokott ezzel kapcsolatban írni/podcastolni. Ő inkább az ETF inflow/outflow miatt aggódik, ami megfordulhat azzal, hogy a boomer generáció nyugdíjba megy, vagy legalábbis jelentősen csökken a kettő közötti delta. Ugye Amerikában a 401(k) miatt eddig jelentős pénz ment minden hónapban passzívan ETF-ekbe, ami jó hátszél volt. Jellemzően ugye az idősebb korosztály tud többet megtakarítani, nem pedig a fiatalok. Jobban nem mennék bele, de nagyon érdekes téma. Ha egyszer fordul a flow iránya, akkor az érdekes lesz (nem tudom lesz-e ilyen).

some men just wanna watch the world burn...

-

aAron_

őstag

válasz

Ixion77

#7976

üzenetére

Ixion77

#7976

üzenetére

Még nem vizsgáltam meg, de TBSZ-re magas bétájú OTM call opciókkal el tudom képzelni a megvalósíthatóságát, így még adózni sem kell. Kérdés, hogy mennyire költséges, index mennyire követhető le, probléma-e, hogy nem lehet vega semlegesíteni short hiányában, stb.

Ez egyelőre csak inkább hangos gondolkozás. Nem tudom egyáltalán mennyire élnék a lehetőséggel így, hogy HUF piacról kezd eltűnni az arbitrázs lehetősége, és amúgy nem akarok tőkeáttételben lenni.

What is your ikigai?

-

stingy2

senior tag

válasz

Ixion77

#7976

üzenetére

Ixion77

#7976

üzenetére

Ez már tényleg full spex, + nem is való mindenkinek. Én pl. soha nem használnék tőkeáttételt, akkor inkább stock picking, de ez inkább személyfüggő.

Persze utólag okos az ember, de az elmúlt években 0 kamatnál pl. IB évi 1,5%-ra adott kölcsön, (portfolio margin számla, kb.7-szeres áttétel lehetséges), és a rv- piac összességében szárnyalt, tehát megérte. DE: tőkeáttételnél azért gyorsan jöhet a margin call, szóval érzésre ész nélkül belevágni olyan környezetben is kb instant bukás lett volna szvsz.

Meg amúgy is:

"A legdrasztikusabb módja a védekezésnek, ha nem használsz tőkeáttételt."Ez meg csak úgy eszembe jutott Citroware régebbi hsz-eiről:

"Elégséges mennyiségű bennfentes információ és egymillió dollár birtokában Önnek jó esélye van arra, hogy 1 éven belül tönkremenjen."

[ Szerkesztve ]

INTJ

-

Ixion77

Topikgazda

Én úgy gondolom, hogy ez is csak egyféle befektetési stratégia. Általános megfigyelés hogy bármely stratégiát minél többen használnak, annál kevésbé lesz hatékony. Kvázi önszabályzóan kioltják önmagukat a stratégiák ahogy egyre inkább nő a súlyuk.

Éppen ezért szerintem nincs is egy bizonyos piaci részesedés amikor az alulteljesítés bekövetkezik, hanem az arány növekedésével a hatékonyság arányosan csökken.Hogy ez meddig lineális és /vagy exponenciális, az tulajdonképpen nekünk mindegy, mert úgy sem tudunk változtatni az arányon.

Ami szerintem érdekesebb kérdés, hogy a hatékonyság lopakodva, tehát szép lassan csökken le, vagy hirtelen esésekkel. Tehát a wide market ETF-ek hosszan, lassan mennek át túlteljesítésből alulteljesítésbe (pl. stock pickinkggel szemben), vagy folyamatosan felülteljesítenek, aztán bizonyos időszakokban hirtelen visszaesnek.

"Seems like humanity needs war and famine to correct itself."

-

Ixion77

Topikgazda

"Tőkeáttétel szerintem is jobb"

Hogyan csináltok tőkeáttételt annyira alacsony költséggel hogy megérje VWCE World indexre használni?

"Seems like humanity needs war and famine to correct itself."

-

aAron_

őstag

Tanulmányt nem olvastam róla, de ez a két videó (előbbinél vannak hivatkozások is) érintik ezt a témát, szerintem elég jók:

The Index Fund Bubble

The Index Fund/ETF Bubble - How Bad Is It Really?Amúgy tippre ez nem egy fix szám, sok mindentől függhet. És egyébként sem fogjuk soha elérni, hamarabb fog beállni egy egyensúlyi állapot valahol. Egyre hatékonyabb a világ, miért pont a piacok vesztenének ebből? AI, adat, számítási kapacitás.

Szerk.: ez talán még relevánsabb, ezt kerestem:

[ Szerkesztve ]

What is your ikigai?

-

Arrol nincs valami tanulmanyod, hogy az ETF-ek milyen piaci reszesedesnel vesztik el a hasznossagukat? Arra gondolok, hogy ha a piac 100%-a ugy gondolna, hogy az ETF-ekbe fektetes az egyetlen racionalis modszer, akkor onnantol nem mukodnenek a piacok. Tehat arra kovetkeztetek, hogy ahogy egyre tobben valasztjak az ETF-eket, ugy egyre szukul azon piaci resztvevok szama, akik reszt vesznek a valodi 'market discovery' folyamatban -- nem lesz ennek az a kovetkezmenye, hogy az ETF-ek elkezdenek alulteljesiteni?

while (!sleep) sheep++;

-

aAron_

őstag

válasz

stingy2

#7970

üzenetére

stingy2

#7970

üzenetére

Tőkeáttétel szerintem is jobb az ilyen side bet-eknél, amik behoznak nem diverzifikált (hozammal nem kompenzált) egyedi kockázatot, teljesen feleslegesen. Tudományosan megfogalmazva: rajta maradsz a Capital Market Line-on (CML).

Pl. VWCE + SC, MSCI World IMI + tőkeáttétel. Ha valaki magas kockázatot keres, de amúgy fogalma sincs, ezt hogy kéne elérnie, ez a legkézenfekvőbb.

Az már tényleg kérdéses, hogyha egy fórumon kérdezget valaki ilyeneket, akkor majd mennyire fogja jól viselni a gyakorlatban, ha a portfóliója 50+ %-ot esik.

Befektetés nem csak abból áll, hogy összeraksz valami allokációt, hanem hogy tényleg sajátodnak érzed azt, jóban, rosszban kitartotok egymás mellett.

#7968Citroware: Töltöttél már ki bármilyen befektetői kérdőívet? Milyen részvény/kötvény arány ajánlást kaptál?

What is your ikigai?

-

Paxker315

addikt

Így. Bár én tipikusan az az allatfaj vagyok, akinek muszáj értenie valamit és a mögöttes tartalmát, különben nem jegyzek meg semmit.

Nem reflektalok az eddigi leirtakra. Nagyon jó tanulmányi átlaggal hoztam le az egész orvosit, igaz nem annyira törtem magam egyetem 3-4-5 évében ( nem volt prioritás). De véleményem szerint kognitíve nem egy nehéz v igénybe vevő irány, és irreleváns hogy teljesít az ember a későbbi kimenetel szempontból.

Jó, én ezt szakértő pszichiáter kollega vizsgálataival validalt Auti spektrum zavar és ADHD mellett mondom, de paradox módon ebben is meglattam a szépet: 30 évesen merült bennem fel az autizmus gyanúja, kerestem szakértőt, kiertekelte a képet cc 15 óra interjúk során, és validalta az előzetes feltételezest. Szóval sikeres felismerés kár hogy a veleszületett fogyatekossaggal és szociális, kommunikációs deficittel nem annyira poén a helyzetem.

kár hogy a veleszületett fogyatekossaggal és szociális, kommunikációs deficittel nem annyira poén a helyzetem. In hindsight, nem gondolom kognitíve megterhelonek még a 4.5 körüli átlaggal diplomazast orvosin, ellenben ami pokol lehet és muszáj raszanni az időt, az a jog, humántudomanyok. Minél irracionálisabb egy terület, annál nehezebb. Orvosin nem véletlenül tartom alapozó tárgyak közül legfontosabbnak az elettant, biokémiat, és ezért gondolom a (generál) belgyógyászatot a legerdekesebb klinikai területnek. Ezeknél a megértés, átfogó kép nagyon tudja redukalni, mennyi időt kell ráforditani.

De irracionálisabb területeken simán el lehet vérezni még jó kognicio mellett is. Szerintem. De lehet baromság v deluzionalis gondolkodás.

-

stingy2

senior tag

"Ha neked a volatilitas kevesbe problema" - ált. a nagy vola addig nem probléma, amíg fórumokon kell bizonygatni, hogy mennyire ellenálló vki vele szemben

.

.

Az meg egy teljesen más pálya, mikor a full tőke (mondjuk 10-20 év megtakarítása) áll 20-30-40% DD-ben. Ott szoktak amatőr befektetők végzetes döntéseket hozni.#7968Citroware nem kell ezt túlagyalni: a tőke 90%-ából összeraksz vmi neked tetsző arányban rv/kv/reit/arany etf portfóliót, a maradék 10%-ot meg felteszed a pirosra: egyedi rv, vmi kockázatos cucc, pl coin, akármi. Kész is vagy.

INTJ

-

válasz

Citroware

#7968

üzenetére

Citroware

#7968

üzenetére

Ez egy erdekes tema. A lenyeg az, hogy az emberek nagyreszenek a volatilitas egy negativ tenyezo. Tehat ha van ket eszkoz, mindketto +10%-os varhato hozammal, de az egyik fix 10%, a masik pedig vagy 0%, vagy 20%, akkor az emberek altalaban az elsot reszesitik elonyben. Ennek pszichologiai es praktikus okai is vannak.

Ha neked a volatilitas kevesbe problema, akkor ezt kihasznalhatod, es elerhetsz magasabb varhato hozamot is, nagyobb volatilitast vallalva. A kerdes, hogy ezt milyen eszkozokon keresztul valositod meg. Ha nincs kulonosebb velemenyed a vilagrol, akkor lehet, hogy neked a tokeattetet fele kellene nezegetned. Zoli mondta mar lentebb, hogy az rossz otlet, hogy ugy vallalsz magasabb volatilitast, hogy ezert nem kompenzalnak extra hozammal. Viszont ha gondolod, vehetsz pl. tokeattettel MSCI World indexet.

while (!sleep) sheep++;

-

válasz

PredatorZoli

#7962

üzenetére

PredatorZoli

#7962

üzenetére

Nem is kell a várható hozamot növelni. Az a lényeg, hogy ettől függetlenül nekem nagyobb legyen.

Más a megközelítésem. Leegyszerűsítve:

Tegyük fel, hogy évi 10% növekedés lesz normál esetben továbbra is a piaci index.

Tegyük fel, hogy az emberek fele azt gondolja, hogy pl az AI miatt nagymértékű gazdasági fellendülés lesz a következő 5 évben. Az emberek másik fele pedig recessziót vár már évek óta, és most is. Ennek a két véleménynek jelenleg a várható hozam, a 10%-os növekedés a középértéke, erre áraz be jelenleg a piac mindent.

Úgy, ahogy a dupla vagy semmi játék esetén a várható nyereményed pontosan az, amilyen pénzt feltettél rá, valójában vagy a dupláját, vagy semmit nem kapsz, de ezt még nem tudni, melyik történik meg, mert fele-fele esély van rá.

Ha a fellendülés jön be, akkor 30%-kal megnő az évenkénti hozam, 10%-ról 40%-ra. Ha a recesszió jön be, akkor pedig +10%-ról -20% veszteségre ugrik, amennyiben a piac fele-fele arányban tartja esélyesnek mindkét kimenetelt, és mindkét kimenetel ugyanakkora mértékben gyakorol hatást a gazdaságra, csak ellentétes irányban.

Én ebben a "dupla vagy semmi" játékban felteszem arra a pénzem, hogy gazdasági fellendülés lesz, de mivel diverzifikáltam és az erre érzékeny részvények csak egy töredékét teszik ki a portfóliómnak, a 30%-os eltérés helyett ez nálam 10%-os eltérést fog eredményezni a hozamban, ami ha bejön akkor emelkedés, ha nem jön be akkor pedig csökkenés. Azaz a 10%-os várható hozam helyett (ami a szokványos évi hozama a piacnak) 20%-ot hozhat, vagy a rossz esetben éppen kinullázódik. (ez válasz #7961

attiati kommentjére is)Tudom, nagyon leegyszerűsített a példa, és erős fellendülés illetve recesszió esetén maga a piaci index is erősen változik, nemcsak az azon felüli nagyobb volatilitású részvények, de remélem hogy így jobban érthető, honnan közelítem meg.

És a következő 5-10 év az, ami nekem legfőképpen számít. Amit befektetek, annak egy jelentős részét, remélhetőleg szép hozammal, ki fogom venni. Hogy mi lesz 10+ év múlva, az most nem számít annyira, más bevételi forrásaim lesznek, kevésbé fog érdekelni ha már megvan az, amit akkorra meg szeretnék valósítani, stb.

[ Szerkesztve ]

-

Ringman

nagyúr

-

avl

senior tag

válasz

Citroware

#7957

üzenetére

Citroware

#7957

üzenetére

"amiben megvan a potenciál, hogy a következő években az S&P 500-hoz képest pár százalékkal több hasznot hoz "

mennyit értessz "következö" alatt ?

ha a következö az 20+ (mondjuk 40 :-)), akkor small Cap Value, lasd tablak Paul Merriman nyoman: #109927

különben meg barmi lehet,

-

Vesa

veterán

A Corvinuson a legtöbb gazdasági BSC szak, büfé szak. A hülye is be tud magolni akárhányezer oldalt, mert az csak szorgalom kérdése, de akinek nem áll rá az agya a matekra vagy nem érti a fizikát, az magolással se megy semmire! Éppen ezért hullik ki BME-n a hallgatók 65-75%-ka diplomaosztóig. Testközelből néztem végig. A másik gyerekem még járja az angol nyelvű egyetemet "Nemzetközi gazdálkodás és gazdaság" szakon, egy vicc az egész. Szinte be se jár előadásokra. Vizsgák előtt 3 napig magára zárja az ajtót és ennyi. Szoktuk is szivatni, hogy ezzel az erővel elmehetne büfésnek is a menzára.

[ Szerkesztve ]

A tudomány a valóság költészete!

-

PredatorZoli

senior tag

válasz

Citroware

#7960

üzenetére

Citroware

#7960

üzenetére

Mert nem minden volatilitás egyenlő. Az számít hogy mi indikálja a volatilitást. A picking (egyedi részvény vagy szektor) úgy növeli a volatilitást hogy a várható hozamot nem növeli (ez az idioszinkretikus kockázat). Csak a kompenzált kockázat adta volatilitás növeli a várható hozamot. A tudomány jelenlegi állása szerint van néhány ilyen, például a kis kapitalizációjú vagy az alulértékelt részvények szegmense (de ezek is csak akkor ha portfóliószerűen, diverz módon kerülnek beemelésre).

-

attiati

veterán

válasz

Citroware

#7960

üzenetére

Citroware

#7960

üzenetére

"pár százalékkal több hasznot hoz (vagy akár a dupláját is)" -- nem mindegy, hogy pár % vagy dupla

Milyen valószínűséget teszel ezekhez az eseményekhez számszerűen?

" balszerencsével megszívom és kevesebbet fog hozni"

" nagy valószínűséggel garantálható, hogy 3-5 év távlatában nem lesz negatív a hozam"Ellent is mond egymásnak.

Az alapokat kellene letenned és kettőt tudsz választani az alábbi étlapról:

-

válasz

PredatorZoli

#7959

üzenetére

PredatorZoli

#7959

üzenetére

Ezúttal már mérsékeltebb módon álltam hozzá. Az volt a vélemény, hogy nem jó a kockázat, de még rendes magyarázattal nem találkoztam, ami által átjött volna, miért probléma az, ha valami a nagyobb volatilitása miatt eltérhet az indextől mondjuk 10%-kal, ugyanúgy túlszárnyalhatja azt ahogy alulteljesítheti.

-

Dare2Live

félisten

Kérdés mi az átlag. Aki elvégzi az orvosit ott a 95% elképesztő brutál mennyiséget tanul (sztem orvosi jognál is durvább) viszont van egy zseni 5% aki "elolvassa és tudja".

Ennél csak a Romhányi a durvább aki államvizsgán 6év múlva végigkérdezi amit elrontottál elsőben anatomi zhn, szigorlaton.

Olyan ez mint a te féle tanulok egy estét anal 2/szigorlatra aztán megvan 4esre. 5%.

don't look up, don't look up, don't look up, don't look up, don't look up, don't look up, don't look up...

-

válasz

jagermester

#7945

üzenetére

jagermester

#7945

üzenetére

S&P 500 súlyozásán is felül akartam súlyozni.

Akkor fordítsuk meg a történetet. Tegyük fel, hogy az S&P 500 kb 10%-ot fog hozni a következő években, mert nagyjából ez a mindenkori középértéke.

Én kockázatvállalással szeretnék benevezni olyasvalamire, amiben megvan a potenciál, hogy a következő években az S&P 500-hoz képest pár százalékkal több hasznot hoz (vagy akár a dupláját is), elfogadva azt az eshetőséget, hogy balszerencsével megszívom és az ellenkezője történik, kevesebbet fog hozni, de még így is nagy valószínűséggel garantálható, hogy 3-5 év távlatában nem lesz negatív a hozam.

Ezzel a céllal szeretnék "elsúlyozni" az S&P 500-tól, koncentrálni nagyobb volatilitás felé. Van-e ezzel valami gond, észszerű terv?

[ Szerkesztve ]

-

Abból indult ki a beszélgetés, hogy mennyi effortot kell belerakni valamibe. Lehet, hogy valakinek nincs képessége az IT-hoz, de ha standardizáljuk a bele fektetett melót, akkor egy jog, vagy orvosi egyértelműen munkásabb az átlag hallgató számára. Arról nem beszélve, hogy az átlag fölötti képességgel rendelkező hallgatók a mérnöki szakokat egész könnyen le tudják hozni, miközben ugyanez a másik kettőről nem mondható el. Ott te lehetsz a legokosabb is az országban, akkor is bele fogsz gebedni a tanulásba.

Gondolom te is azért mentél infó szakra, mert ahhoz vannak meg a képességeid.

Ez a képesség megint érdekes dolog. Én inkább érdeklődésnek hívnám. De speciális képesség biztosan nem kell hozzá. Olyan biztos nem, amit bármely más, nem 100% humán területen tanuló ne tudna abszolválni. Van olyan gazdelemzős szaktársam, aki azóta a Java fejlesztési osztályt vezeti a német SAP-nál. Soha, semmilyen jelét nem adta annak, hogy bármi érdeklődése lenne az IT irányába. Persze kiváló képességű volt mindig is.

[ Szerkesztve ]

-

kovsol

titán

Feleségem jogász, és most elmeséltem neki mi itt a téma. Szerinte meg a mérnöki, IT szakok a nehezek, mert neki ez nem fekszik. Gondolom te is azért mentél infó szakra, mert ahhoz vannak meg a képességeid. Akinek ez nincs meg az vért izzad, kibukik.

May the Force be with you!

-

Ringman

nagyúr

felsőoktatásban az anyag mennyisége a sok gimnáziumhoz képest, ha nem tanultál tanulni (meg beosztani az idődet és ütemezni dolgokat), akkor az elég nagy hátrány (én pl. nem, mert egyszerűen nem volt szükségem rá gimnáziumban).

Eladó használt nyergek: SQLab 611 Ergowave CrMo 14 cm: 30e | Ergon SR comp men road S/M 22e | Pro Turnix Perf. AF 275x132 mm 25e || Használt Cane Creek eeSilk 27.2 x 350mm Road 20 mm 63e

-

válasz

szabi__memo

#7951

üzenetére

szabi__memo

#7951

üzenetére

Abszolút erről van szó.

Új hozzászólás Aktív témák

- SteelSeries Arctis Nova 1 Gamer Fejhallgató /// Újszerű // Számla + Garancia

- Logitech G335 vezetékes fejhallgató /// Újszerű // Számla + Garancia

- AKG Harman K72 Dj fejhallgató // Újszerű // Számla + Garancia

- Logitech G935 Vezeték Nélküli Fejhallgató /// Újszerű // Számla + Garancia

- Sennheiser Epos GSP 370 Gaming fejhallgató // Számla+Garancia //

Állásajánlatok

Cég: PCMENTOR SZERVIZ KFT.

Város: Budapest

Tehát ha lehet, ne a veszteséget, hanem a nyereséget célozzuk meg.

Tehát ha lehet, ne a veszteséget, hanem a nyereséget célozzuk meg.  A szerencseskála másik végletében azért legyen +100-200% összegzett! (ok az már nem mindegy hány év alatt reális)

A szerencseskála másik végletében azért legyen +100-200% összegzett! (ok az már nem mindegy hány év alatt reális)

.

.

kár hogy a veleszületett fogyatekossaggal és szociális, kommunikációs deficittel nem annyira poén a helyzetem.

kár hogy a veleszületett fogyatekossaggal és szociális, kommunikációs deficittel nem annyira poén a helyzetem.