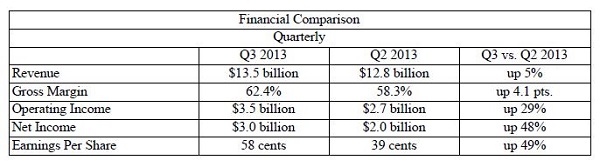

A PC-s piac folyamatos csökkenése ellenére az Intel bevétele az egy évvel ezelőtti szinten maradt, a vállalat a most lezárt negyedévre 13,5 milliárd dolláros árbevételt és 2,95 milliárd dolláros nettó nyereséget jelentett, ami minimálisan ugyan, de felülmúlta az elemzői várakozásokat. A cég eredményei az előző negyedévhez viszonyítva jelentősen nőttek, a nyereség másfélszeresére, a bevétel 5 százalékkal emelkedett.

Az asztali gépekbe szánt processzorok iránti kereslet sokkal kevésbé esett, mint a PC-s piac 8 százalék körüli csökkenése, az Intel kliens üzletágának bevétele csak 3 százalékkal maradt el a tavaly ilyenkori eredménytől, az előző negyedévhez képest pedig még emelkedett is 3,5 százalékkal, ami összhangban van a Gartner és IDC által egyaránt jelentett vállalati piac felélénkülésével. A netbookok eltűnése miatt viszont 9 százalékot esett az „egyéb architektúrák” üzleti egység bevétele, de ez a trend várhatóan lelassul vagy megfordul majd, ahogy az új, Bay Trail-alapú Atom processzorokra épülő eszközök elkezdenek nagyobb mennyiségben a felhasználókhoz kerülni. Brian Krzanich vezérigazgató szerint erre leginkább az ünnepi szezonban lehet számítani, akár már 200-300 dolláros árszinten is. Ezek az olcsó tabletek vagy hibridek valószínűleg Android vagy Chrome OS operációs rendszert fognak futtatni, a Windowsos eszközök ilyen szintű áresésére még korai lenne számítani.

A szerverprocesszorok iránti kereslet viszont jelentősen, 12 százalékkal nőtt, leginkább az új Xeonok miatt. Az Intel szerint a növekedés üteme a közeljövőben nem fog lelassulni, továbbra is a mostanihoz hasonló bővülést várnak ezen a területen.

A vállalat a 2013-as pénzügyi év utolsó negyedévére a mostanihoz hasonló eredményeket vár, ugyanakkor Krzanich az eredményeket ismertető konferenciahíváson elmondta, hogy gyártási nehézségek és a túl magas selejtarány miatt a Broadwell processzorok tömeggyártásának beindítását az idei év végéről 2014 elejére kénytelenek halasztani. Az Intel pénzügyi vezetője, Stacy Smith szerint a késés nem lesz jelentős hatással a cég utolsó negyedéves teljesítményére, de hozzátette, hogy jól mutatja, mennyire nehéz megoldani a 14 nanométeres gyártástechnológia mellett fellépő problémákat, és egyáltalán nem örülnek a kényszerű halasztásnak.